こんにちは、Tomoです!

今回は、私が株式投資で長年使っているコア・サテライト戦略について紹介します。

数多くある投資戦略の中で最もおすすめの運用方法で、初心者から上級者まで幅広く使われています。

基本的に安全性の高い運用方法で、自分好みにリスク・リターン・コストを調節することもできる柔軟な運用方法です。

できるだけ詳しく実践的な解説するので、参考にしてくれると嬉しいです!

目次

コア・サテライト戦略とは?

まずコア・サテライト戦略とは何なのかというところを解説します。

コア・サテライト戦略とは資産運用における投資戦略の1つです。

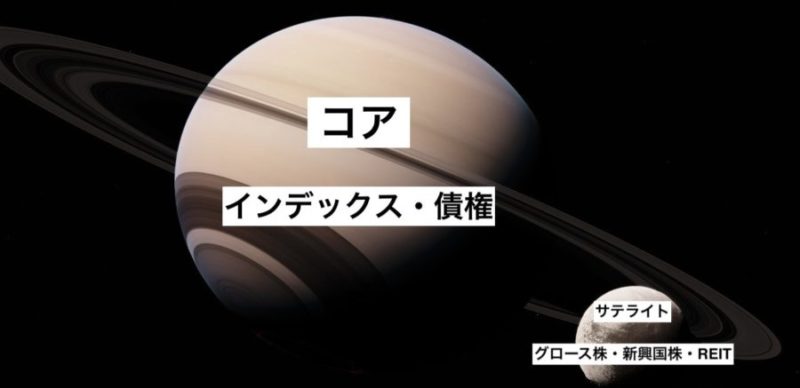

保有する資産をコア(中核)部分とサテライト(衛星)部分に分けて考えて運用することで、資産全体のリスクやコストを抑えつつ、市場平均よりも大きいリターンを得ることを目指す手法です。

イメージとしては「コア部分を安定的な資産で長期運用し、サテライト部分で高いリターンを求めて積極的に運用する」というような、守りの資産と攻めの資産で分ける運用スタイルになります。

またコア部分とサテライト部分のバランスを投資の目的に合わせて調整することで、資産全体のリスク、コスト、リターン、コンセプトなどを自分好みにカスタマイズすることも可能です。

好みにもよりますが、資産比率はコア:サテライト = 7:3ぐらいが多いように感じます。

コア・サテライト戦略のメリットとデメリット

次にコア・サテライト戦略を使うことのメリットとデメリットを解説していきます。

メリット

メリットは主に下記の3つになります。

- 暴落に強く、運用リスクが低くなる。

- ポートフォリオ全体の運用コストが安くなる。

- 市場平均より大きなリターンが得られる可能性がある。

理由としては、資金の大半を安定的な資産(インデックスファンド、債権、貯金など)で運用する特性から、比較的暴落に強く、運用リスクが低いポートフォリオを構築できます。

また、安定的な資産の多くは買付手数料や信託報酬などが安く、運用コストも安く抑えられるようになります。

そしてサテライト部分の運用がうまくいけば、インデックスファンドなどの市場平均のリターンを超えるリターンを得られる可能性があります。

デメリット

デメリットは主に下記の3つになります。

- 市場平均より大きく勝ち越すことはできない。

- 市場平均よりリターンが小さくなる場合もある。

- ポートフォリオの自由度は高くない。

理由としては、資金の大半をインデックスファンドや債権で運用するので、運用成績は指数などの市場平均に連動します。

そのため、市場平均から大きく下がることもありませんが、大きく上がることもなくなります。

サテライト部分の運用に失敗すれば市場平均よりもリターンが小さくなる場合もあります。

また、サテライト部分の銘柄選定などはありますが、基本的にはコア部分の比重が大きいので、ポートフォリオを自分で調節する自由度は高くはありません。

それだけ完成されたスキームだとも言えますが、人によっては少し退屈に感じてしまうかもしれません。

メリットとデメリットは表裏一体になっているので、好みは分かれるかもしれませんね。

コア・サテライト戦略の運用方法と重要なポイント

コア・サテライト戦略を用いた資産運用の方法と運用時に重要な3つのポイントを解説していきます。

- コア部分とサテライト部分の比率設定

- コア部分の銘柄選定

- サテライト部分の銘柄選定

上記の3つのポイントを意識することで、コアサテライト戦略本来の投資効果を得ることができます。

①→②→③の順番で設定していくことで、誰でもコアサテライト戦略を用いた失敗しにくいポートフォリオを組むことができます!

①コア部分とサテライト部分の比率設定

まず、コア部分とサテライト部分の比率や組み込む銘柄を設定します。

ここは運用する人のリスク許容度に応じて変わってくると思いますが、私のとしてはコア:サテライト = 7:3ぐらいで運用するのが丁度いいと考えています。

もっとリスクを取ってリターンを大きくしたいのであれば、コア:サテライト = 6:4ぐらいに設定します。

逆にリスクをもっと減らしたい場合には、コア:サテライト = 8:2もしくは9:1ぐらいに設定するのが良いと思います。

- 通常型 → コア:サテライト = 7:3

- ハイリスク・ハイリターン型 → コア:サテライト = 6:4

- 安定志向型 → コア:サテライト = 8:2 or 9:1

資産運用の目的や自分のリスク許容度を考えて設定しましょう。この比率次第でリスク・リターン・コストがかなり変動します。

私はコア:サテライト = 7:3ぐらいの比率に設定しており、年利5%以上で運用できています!

②コア部分の銘柄選び【おすすめ投資対象も紹介】

次にコア部分の銘柄選定を行います。

コア部分はポートフォリオに占める比率が大きく長期間運用するため、運用成績に影響を与える要因としては一番大きな部分になります。

そのため、コア部分の銘柄選定は非常に重要なポイントで、ここで運用結果の8割が決まると言っても過言では無いです。

しっかりと銘柄選定を行い、必ず安定的に長期間保有できる投資対象を選びましょう。

どのような銘柄を選べばいいかわからない人に向けて、おすすめの投資対象一覧を用意しました。

この中から銘柄を選べば大きく失敗することは無いので、参考にしてみてください!

- インデックス型の投資信託・ETF(S&P500投信・VT・VTIなど)

- 大型の優良企業株(グーグル・アマゾン・トヨタ・信越化学工業など)

- 先進国債権(日本・アメリカ・ドイツなど)

- 先進国通貨(円・ドル・ユーロなど)

分散投資の考え方から投資信託やETFが特におすすめです。優良企業株を個別に組み込んでいいと思いますが、銘柄選定が難しいので初心者はやらないほうが無難です。

③サテライト部分の銘柄選び【おすすめ投資対象も紹介】

最後にサテライト部分の銘柄選びを行います

サテライト部分の運用次第で、市場平均より稼げるのか稼げないのかが決まります。

ポートフォリオ全体の20%~30%ですが、積極的な運用を目指すので資産価値の変動は意外と大きくなります。

投資家の考え方や力量が反映される部分でもありますので、「世間一般でいう投資のイメージ」が当てはまる部分になります。

基本的に長期間保有するのではなく、銘柄ごとに保有期間や売買価格を決めて、取引によるキャピタルゲインを得ていく運用になります。

インデックス投資だけでは退屈だという人も、サテライト部分があることで投資の醍醐味を味わいながら安定した運用を目指すことができます。

何に投資すれば良いのかわからない人に向けておすすめの投資対象を一覧にしています。

こちらも参考にして、自分の投資目的に合うものを探してみてください。

- 新興国関連の全般(株・債権・REIT・通貨など)

- テーマ別の投資信託・ETF(バイオ・メタバース・EVなど)

- 個別株(グロース株・バリュー株など)

- REIT

- 仮想通貨

- ゴールド

- 原油

サテライト部分は必ずリスク資産にしなければいけないということもなく、コア部分と性質の違う資産を選べばOKです。

私はサテライト部分にVYMやSPYDといった米国高配当株ETF、MAXIS高利回りJリート上場投信(1660)といった高配当リートETFを組み込んで配当を上げるスタイルにしています。

ポートフォリオの管理方法と重要なポイント

最後に運用時におけるポートフォリオの管理方法と重要なポイントについて解説します。

下記の3つのポイントを意識して、ポートフォリオを管理していきます。

- 年2~3回のリバランスをする

- コア部分の銘柄は売却しない

- 運用成績は年利3~5%が目安

重要度はすべて同じです。優劣をつけずにすべて意識すると良いです。

年1~2回のリバランスをする

実際にポートフォリオを組んで運用し始めると、株価の変動などで必ずポートフォリオ比率が変動していきます。

そして、ポートフォリオ比率が大きく変動すると、本来の運用方針からズレしまうことがあります。

運用資金が少ないうちはそこまで意識する必要はありませんが、金額が大きくなっていくにつれてポートフォリオ比率の変動が運用効果に与える影響は大きくなります。

そこで、比率を修正するためのリバランスという作業が必要になります。

年1~2回のりバランスで十分で、頻繁に行う必要はありません。

- コア:サテライト = 6:4【運用1年後 / サテライトの銘柄の株価が上昇して比率が変動】

- コア:サテライト = 7:3【リバランス後 / サテライトを一部売却して、コアを買い増し】

コア部分の銘柄は売却しない

基本的にコア部分の銘柄は売却はしません。

そもそもコア部分は長期運用前提で購入するので、買い増しをすること問題ないですが、売却はしてはいけません。

インデックスファンドの性質上、頻繁な売買はリターンの最大化を阻害する可能性がありますので一度購入したら一生売却しないぐらいの気持ちで保有しましょう。

運用成績は年利3~5%が目安

コア・サテライト戦略では、市場平均+αのリターンを目指します。

市場平均とは、東証やNASDAQなどといったマーケット全体がどれぐらい変動したかという全体の平均値です。

インデックスファンドの種類にもよるのですが、運用成績は年利3~5%を目安にすれば良いと思います。

そこにサテライトで+αを付けていく感じになります。

ちなみに私がコア部分で運用している全世界株インデックスや米国インデックスの市場平均は年利4~6%ぐらいです。

コア部分の運用で年利3~5%を下回る場合は、銘柄選定を間違えている可能性が高いので銘柄を検討し直したほうが良いと思います。

私はコア・サテライト戦略で運用して年利5%以上【運用実績を公開中】

投資戦略にはそれぞれコンセプトがあり、当てはめて運用するだけでそれなりの効果を得ることができます。

なので、株などの資産運用を始めたばかりの初心者にこそおすすめです。

私は2022年現在で投資歴6年ですが、実際にコアサテライト戦略で資産運用をしており年5%以上の運用成績を出しています。

運用成績を公開していますので、説明だけ見てもあまりイメージが沸かなかった方や、実際にどんな運用成績になるのか気になる方は参考にしてください。

一見シンプルですが奥が深く、初心者から上級者まで幅広く使われている投資戦略です!